会社を退職すると、退職日から14日以内に厚生年金から国民年金へ切り替えを行う必要があります。

14日以内に切り替えをしなかった場合は年金未納の状態となり、後でまとめて支払わなければなりません。

退職後は収入が途絶えるので、「年金の支払いができない」「年金の支払いを遅らせたい」と不安に思っていませんか?

そんな方は、失業時に年金保険料の全額または一部が免除される「制度退職特例免除制度」を利用しましょう。

将来的にもらえる年金額は減りますが、免除時期から10年以内であれば追納が可能です。

今回は、退職後に年金支払いの負担を軽減する退職特例免除制度について、退職後の年金サポート歴12年の私がご紹介していきます。

本記事を読むことで、退職特例免除制度の手続き方法がわかり、負担を軽減することができますよ。

- 退職前から相談OK

- 社労士が退職〜受給開始までの流れを整理

- LINEで無料の受給診断ができます!

| 相談料 | 無料 |

| 対応地域 | 全国 |

| 受給可能額 | 最大200万円 |

\“もらえる額”を把握して損を防ごう/

退職後は国民年金への切り替えが必要?失業中の手続きとは

日本ではいずれかの年金に加入することが義務付けられており、現状では60歳未満までの成人は年金加入が必須です。

そのため、会社を退職後に失業中になった方は国民年金に加入することが求められます。

離職後14日以内に切り替え手続きをしなければいけない

厚生年金から国民年金への切り替えは、退職日から14日以内に行うことが求められます。

万が一14日以内に切り替えをしなかった場合、年金未納の状態となり、後でまとめて支払うことになります。

また年金未納の状態になれば、督促のために自宅へ担当者がやってくることも。

いずれにしても、離職後14日以内に国民年金への切り替えをしなければなりません。

退職したらやること!ハローワークと市役所での手続きと順番を解説

退職したらやること!ハローワークと市役所での手続きと順番を解説 退職後に国民年金を免除する方法とは?退職特例免除制度を使おう

「収入がないのでできれば年金保険料の免除してもらいたい」という方もいるのではないでしょうか。

そんな方におすすめなのが退職特例免除制度です。

退職特例免除制度とは?対象者や免除の仕組みを解説

退職特例免除制度は、会社を退職した場合、失業している場合において本来支払うべき年金保険料の全額または一部が免除される制度です。

失業中は年収が下がり、年金保険料の支払いが負担になる場合があるため、この負担をある程度軽減するのが退職特例免除制度です。

ちゃんとした制度なので、新たな職場が決まるまでは退職特例免除制度の活用をおすすめします。

退職後すぐ使える年金免除制度をわかりやすく紹介

退職特例免除制度は、前年度の年収と比較して一定以上の年収減が見込まれる場合に利用できます。

免除される額は全額免除・3/4免除・半額免除・1/4免除があります。

令和5年度において年金保険料は毎月16,520円なので、1/4免除だけでも4,000円以上免除される計算です。

退職特例免除制度を利用できる条件

退職特例免除制度は、本人もしくは世帯主、配偶者の前年の所得要件が関係します。

前年の所得要件についてまとめました。

- 全額免除→(扶養親族等の数+1)×35万円+22万円

- 3/4免除→78万円+扶養親族等控除額+社会保険料控除額等

- 半額免除→118万円+扶養親族等控除額+社会保険料控除額等

- 1/4免除→158万円+扶養親族等控除額+社会保険料控除額等

ポイントになるのが、実家に暮らしていて世帯主が父親もしくは母親だった場合には、世帯主の所得要件が対象となります。

そのため、実家に暮らしている場合には退職特例免除制度が使えない可能性が出てくるので注意が必要です。

その代わり、本人の前年所得で保険料の納付猶予が認められる保険料納付猶予制度があるので、そちらもおすすめです。

ただし、退職特例免除制度では老齢基礎年金への加算がされる一方、保険料納付制度では加算されないので要注意となります。

退職後に年金を免除すると将来の受給額はどうなる?

退職特例免除制度を使うことで、制度利用中に関しては老齢基礎年金への加算額は減少します。

- 全額免除→保険料全額納付時に加算される年金額の2分の1

- 3/4免除→保険料全額納付時に加算される年金額の8分の5

- 半額免除→保険料全額納付時に加算される年金額の8分の6

- 4分の1免除→保険料全額納付時に加算される年金額の8分の7

- 納付猶予→加算されず

免除期間が長ければ長いほど、将来的にもらえる年金額は減ることになります。

ただし、保険料免除や納付猶予は免除時期から10年以内であれば追納が可能です。

そのため、10年以内に免除された額を支払えば年金額の減少は食い止められます。

退職後に年金免除を申請する手順|いつ・どこで・何が必要?

ここからは退職後に年金免除を受ける手順についてご紹介します。

基本的には年金事務所での申請となるため、必要書類を持参して年金免除の手続きを行います。

退職後の年金免除はどこに申請する?窓口とオンラインの方法

年金免除を行うには最寄りの年金事務所に足を運ぶことになります。

年金事務所では年金相談の予約を行っており、事前に予約を済ませれば待ち時間がほとんどない状態で対応してもらえます。

実際に免除の対象となるかなど、聞いてみなければわからないこともあるため、まずは事前予約をおすすめします。

退職特例免除制度の申請に必要な書類は?記入のポイントも紹介

年金免除の手続きに必要な書類は以下の通りです。

- 年金免除の申請書

- 年金手帳など基礎年金番号がわかるもの

- 印鑑

- 離職票など、離職の事実がわかるもの

年金保険料の免除申請書は市町村の窓口で配布されているほか、日本年金機構のホームページからもダウンロード可能です。

あとは年金手帳や退職した会社から発行された離職票などを持参して手続きを行います。

申請自体は各自治体の国民年金の窓口でもできますが、年金相談が行える年金事務所で行うのが確実です。

退職後の年金免除はいつまでに申請すべき?期限に注意

退職した方の年金免除に関する申請は退職した年から2年後の6月までがタイムリミットとなります。

例えば、2023年に退職した方は2025年6月がタイムリミットとなる形です。

申請期間まで時間はありますが、速やかに申請を行うことをおすすめします。

退職後のお金が不安?給付金・支援制度もあわせてチェック

退職後は何かとお金がかかり、保険料を含めてお金の不安が多くある方もいるはずです。

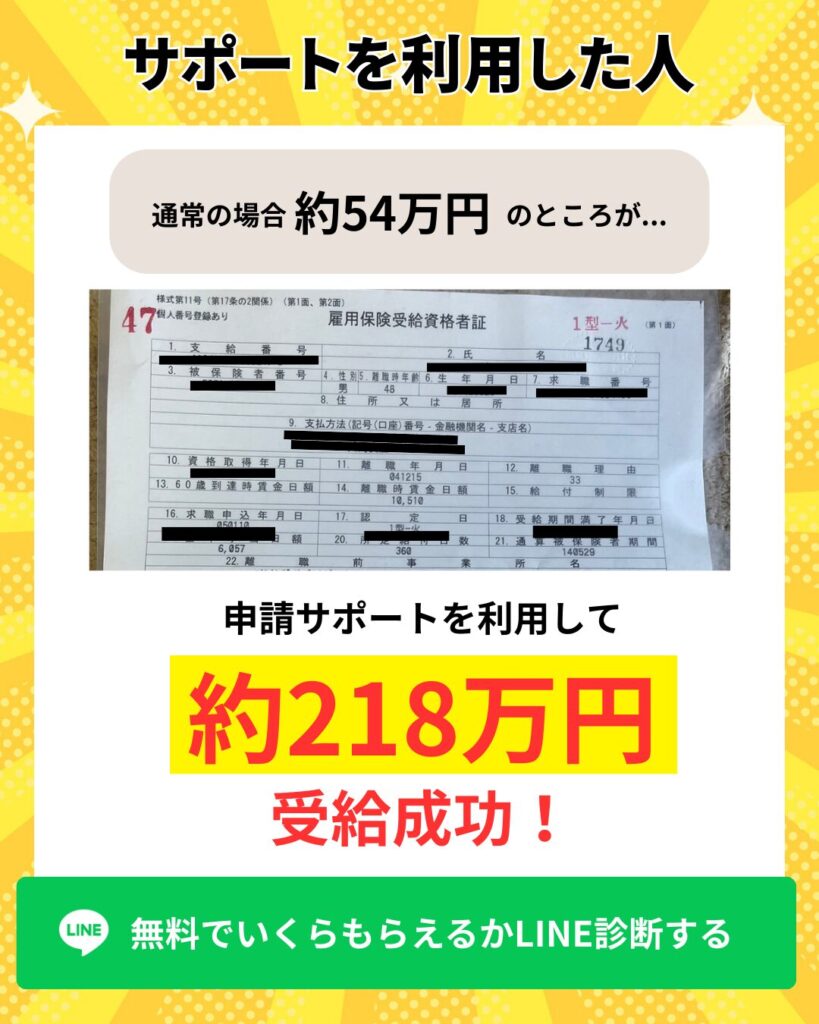

そんな方におすすめなのが社会保険給付金制度の活用です。

社会保険給付金制度を活用することで一定額のお金を確保でき、お金の不安を一時的に解消することができます。

社会保険給付金制度を利用するには手続きが必要です。

退職サポーターズでは「給付金サポートサービス」を行っており、面倒な手続きのサポートを行います。

社会保険給付金制度とは?対象になる給付金・仕組み・受給条件をわかりやすく解説

社会保険給付金制度とは?対象になる給付金・仕組み・受給条件をわかりやすく解説 まとめ

今回は退職後に年金保険料の免除は可能かどうかについてご紹介してきましたが、今回ご紹介した内容を振り返ります。

- 国民年金への切り替えは退職後14日以内にしなければならない

- 退職特例免除制度をすれば免除もしくは納付猶予が利用できる

- 退職特例免除制度を利用すると将来的にもらえる年金は減るが、10年以内の追納で年金を維持できる

- 退職特例免除制度は年金事務所で手続きを行うのが確実

年金保険料は毎月16,520円がかかるため、年間にすれば20万円前後になり、かなりの負担です。

この負担を一部でもなくせるのであれば、利用しない手はありません。

そして、転職先を見つけて支払いに余裕ができれば免除分を追納することで年金を減らさずに済みます。

退職後のお金の不安を感じたら退職特例免除制度を利用してみてはいかがでしょうか。