退職前にやっておくべきこと、あなたは知っていますか?

反対にいうと、退職後に行うとハードルが高くなってしまったり、損をしてしまうかもしれません。

今回は「退職前にやっておくべきこと5選」について解説します!

早速ですが皆さんに質問です。

「退職時にやっておくべきこと」って何だと思いますか?

前の職場に迷惑をかけないようにするってこと?

退職前に急いでするべきことなんかないでしょ?

そう思った方が多いのではないでしょうか?

またこの動画に興味を持っていただいた方のなかには、

いち早く職場を辞めたいから、やるべきことなんて気にしていられない…

そう思っている方もいらっしゃるかもしれません。

これからお伝えする退職の本当の姿を1つでも知らなかったら

今後の退職、確実に損することになります。

- 退職したらクレジットカードは作れない

- 仕事を変える前に引っ越しは必ずするべき

- 仕事の引き継ぎは自分のために行う

今のを1つでも知らなかったという方、この記事を観る価値があります!

私は27歳のときに退職を迫られ、人生どん底だったのですが、この記事で紹介する方法を知って失業手当を受け取り、人生逆転のきっかけを得ました。今はそのときの経験を活かして、退職のプロとして年間何千人もの退職を支援するサポーターとしても活動しています。

仕方がなく退職をすることになったとき、本当に不安ですよね。以前の私も同じ状況だったので痛いほど気持ちがわかります。

きちんと退職の準備をして、より良い退職をすることで

”今の自分から新しい自分へ変わるきっかけを得る”

そして次の挑戦に進みたくはないですか?

そう思われている方にとってこの記事は一番貴重な記事になると思います!

ぜひ最後まで観ていってくださいね。

退職サポーターズでは、退職者の方々に向けた様々なサービスを提供しています。

今なら実際に失業保険がいくら受給できるのか、LINEで無料診断ができます!

- 信頼の実績(過去の相談件数は累計で5000件以上)

- 難しい手続き不要(専門の社会保険労務士、キャリアコンサルタントがサポート)

- 最短1ヶ月で受給可能!

- 最大200万円の受給ケースあり!

失業保険全般の相談も受け付けています

退職前にやっておくこと5選をリストアップしよう

退職前にやっておくべきこととして、下記の5つが挙げられます。

①残業代などがいくらあったのか計算する

②退職前にクレジットカードを作る

③退職前に引っ越しの準備や賃貸契約をする

④先を見据えたお金の使い方をする

⑤仕事の引継ぎをきちんと行う

上記で挙げた5つの項目について、退職直前になって慌てないよう、事前に少しずつ準備していきましょう。

それでは、各項目について詳しく解説していきます。

①残業代などがいくらあったのか計算する

はじめに、退職時にやるべきことは「残業代などがいくらあったのか計算する」ということです。

少なくとも『退職日から2年以内の残業代』は絶対に確認するべきです。

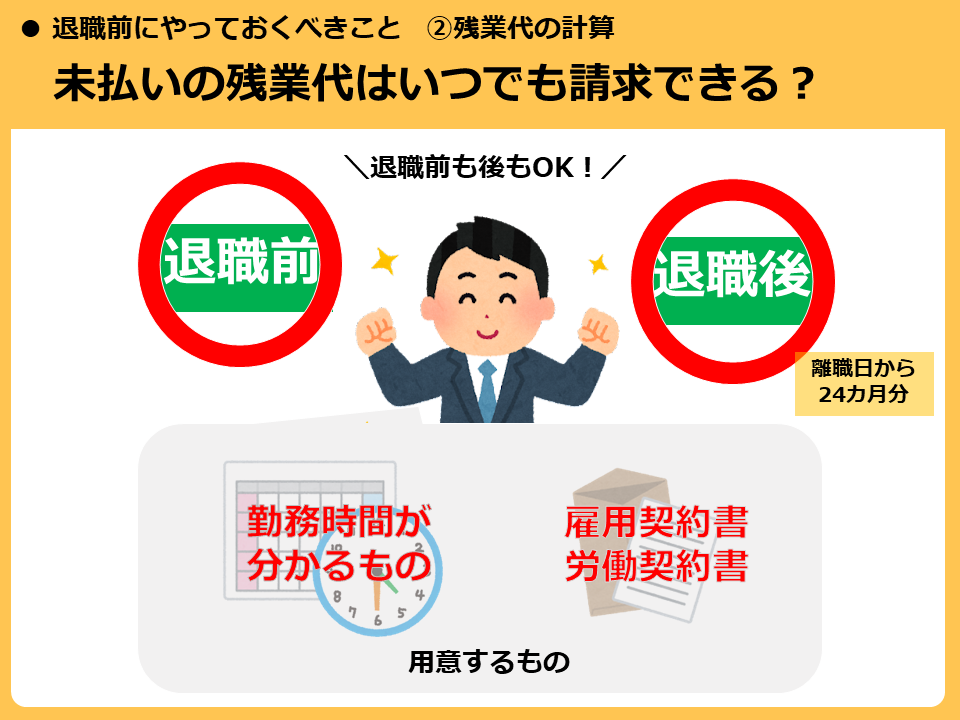

残業代の請求は退職前と退職後のどちらでできると思いますか?

実は退職前、退職後どちらでも残業代を請求することが出来ます。

ただし、残業代を請求するにあたって、実際に勤務した時間がわかるもの、労働契約書、雇用契約書が必要になります

退職後に請求する場合、退職日から2年以内(24ヶ月)分を請求することができます。

しかし請求するための残業時間の算出するには確固たる証拠が必要です。

退職後になると会社に開示請求を求めなければならなくなってしまうので、1ステップ遅れてしまうことになります。

ですので退職前の方が残業時間を証明する証拠集めがしやすく有利と言えます。

しかし退職前に残業代の請求をすると、会社に居づらくなってしまったり、場合によってはパワハラにつながる可能性も否めないので、退職前に24ヶ月分の残業の証拠を集めて、退職後に会社に請求とする方が無難かと思います。

残業代の計算~請求までの流れ

残業代の計算、請求までの流れを解説します。

実際に働いていた時間を証明することができる証拠を集めましょう。

就業規則や雇用契約書など

それらの証拠を整理し、正確な残業時間を算出していきます。

ステップ1で算出した残業時間を元に残業代を計算して、未払い分を把握しましょう。

残業代は”残業時間×1時間あたりの基礎賃金×1.25”の計算式で計算されます。

月給制の場合の1時間あたりの基礎賃金は、月給÷月平均所定労働時間で計算します

このようにして、実際に残業代を会社に請求していきます。

残業代を計算して会社に請求し、交渉の結果、残業代が支払われれば解決するのですが、交渉が決裂した場合は裁判所を通じた手続きが必要になります。

ここまでは退職時にやっておくべきこととして「残業代などがいくらあったのか計算すること」を説明しました。

ここからはそれ以外にも絶対にやっておくべきことを4つ紹介するので、ぜひ最後までご覧くださいね。

退職サポーターズでは『あなたがいくら失業保険が受け取れるのか』、『他に受け取れる給付金がないのか』などがすぐわかる無料相談を行っています!

この給付金申請サポートを活用して数多くの方が毎月もらえるお金が3万円以上変わったり、一気に数百万円のまとまったお金をもらえています。

退職をキッカケに生活に不安が多いですよね。

ぜひLINEもチェックしてみてください!

②退職前にクレジットカードを作る

次に退職する前にやっておくべきこととして「クレジットカードを作る」ことが挙げられます。

新社会人の方やまだ作ったことがない方は、クレジットカードを作ることに対して少し怖いという感覚があるかと思います。

クレジットカードは在職中の方が比較的作りやすく、退職後は新しいカードを作ることが難しいケースがあります。

クレジットカードはなぜ作っておいた方がいいのか?ですが、

それは退職により勤続年数や職歴がリセットされてしまうと、クレジットカードが作りにくくなるからです。

カードは基本的に「安定した収入のある方」が利用するものです。

大企業に務めている場合や、その会社での勤続年数が長い場合ほどカードの入会審査に通りやすくなります。

一方で退職して無職扱いになったり、転職して職歴が浅くなったりするとどうでしょうか。

カードの入会審査を受けたときに

「この人は転職して間もないから、利用限度額を低めにしておこうかな」

「勤続年数1年を超えるまでは入会しないでもらおうかな」などの判断をされる可能性があります。

より有利な条件を勝ち取るためにも退職前にクレジットカードを作成しておいた方が良いでしょう。

クレジットカードが作れない場合は、デビットカードがおすすめ

退職前にクレジットカードを作るのが難しい場合は、デビットカードの作成がおすすめです。デビットカードは、クレジットカードほど審査が厳しくありません。基本的に、申込時の登録情報に不備がなければ作成できます。

また、デビットカードはクレジットカードと比べて、使い過ぎを防ぎやすいといった特徴もあります。カードを使用したタイミングで銀行口座から代金が引き落とされるので、口座残高よりも高い金額を使用せずに済みます。

退職後にすぐ転職しない場合、どうしても収入が少なくなりやすいです。デビットカードを活用して支出額をコントールすれば、買い物でお金を使い過ぎるといった不安もなくなるでしょう。

デビットカードにも様々な種類がありますが、おすすめはネット銀行が発行しているデビットカードです。ネット銀行が発行しているデビットカードであれば、キャッシュカードの機能も合わせて利用できます。

また、ネット銀行の口座に入金すれば、すぐにデビットカードを利用できるので、利便性の面でも優れています。

シーン別:クレジットカードを既に持っている場合、退職後にするべきこと

既にクレジットカードを持っている人は、退職後にクレジットカードの情報を変更しなければなりません。

さまざまなケースで対応が変わるので、個別に解説します。

a. 年金受給生活になる場合

定年退職や早期退職によって年金受給生活になる場合は、カード会社にその旨を申告します。

具体的には、職業に関する部分を「年金による収入」などに変更しましょう。

限度額が下がる可能性がありますが、クレジットカードが使えなくなることは基本的にないでしょう。

b. すぐに転職・再就職する場合

退職してからすぐに転職・再就職する場合は、転職してからで良いので、勤務先情報の変更をカード会社に届け出ましょう。

c. 無職・パートやアルバイトで収入を得る場合

退職後に転職活動をしていたり、転職活動中にアルバイトなどで収入を得る場合は

職業欄を「無職」や「パート・アルバイト」に変更するのが本来の手続きです。

重要なのは無職期間・パートやアルバイトの期間を経て再就職した後、すみやかに新しい就職先を届け出ることです。

もし無職扱いのままカード更新を迎えた場合、更新審査に落ちることがありますので、この届け出は忘れないようにしましょう!

d. 自営業・個人事業主になる場合

会社員や公務員などから自営業や個人事業主になるときも、職業の変更をカード会社に届け出ます。

一般的に会社員や公務員の方が個人事業主よりも信用度は高くなるといわれています。

ただ、今のカードは問題なく使えると思いますので、あまりシビアになる必要はありません。

e. 専業主婦/主夫になる場合

退職して専業主婦・専業主夫になるときは職業欄を「無職」や「主婦」に変更します。

収入がなくなるものの今のカードがすぐに使えなくなることは考えにくいです。

ただ次のカード更新では、利用限度額が下げられたり更新されなかったりする可能性はあります。

f. 社会人学生になる場合

会社を退職して社会人学生になるときは、職業欄を「学生」に変更します。

一時的に収入がなくなりますが、カードは継続して利用できるでしょう。

学業を修めて再就職したら、再度職業の変更をする必要があります。

g. フリーターになる場合

退職してフリーターになるときは職業欄を「パート・アルバイト」などに変更します。

収入がなくなるわけではないので、今後もカードは利用できるでしょう。

しかし更新時に利用限度額を下げられる可能性はあります。

退職前にクレジットカードを作成するのは、時間との勝負です。

クレジットカードの作成には、審査があり、通常2週間〜1ヶ月ほど時間がかかります。

もし退職する直前に慌てて新規カードに申し込んだとき、カード会社が在籍確認をした際にすでに退職してしまっていたら、そのカードは作成できなくなるかもしれません。

退職前にカードを作るなら、なるべく早く申し込むこと、

もしくは審査手続きの早いカードに申し込むことをおすすめします。

③退職前に引っ越しの準備や賃貸契約をする

次に退職前にするべきことは「引越し」です。

引っ越しをする時はクレジットカードと同様に審査に通らなければなりません。

再就職が決まっていれば特に心配はありませんが、転職先が決まる前に退職をするときは退職前に引っ越しを行ない、審査を通過するようにしておきましょう。

そうすると、物件を見に行ったり不動産屋に行ったりした後に、契約で審査に通らないという最悪のケースは免れることができます。

再就職が決まってないと審査に確実に落ちるのかと言われればそうではなく、

もし退職後に無職の状態で引っ越しをする場合は、預貯金の残高審査や親に代理契約してもらうなどの手段などを使えば、引っ越しできるケースもあります。

しかし、必ず審査に通るというわけではありません。

やはり就職している間に前もって引っ越しを終わらせていることで、安心して就職活動に臨むことができるため、退職前に引っ越ししておくべきと言えるでしょう。

④先を見据えたお金の使い方をする

次に退職にあたりするべきこととしては、将来を見据えてお金について考えることです。

退職する際にボーナスをもらって退職をしたり、退職金をもらうのが決まっていたりすると

油断して散財しがちになってしまいます。

これまで頑張ってきた自分にご褒美ももちろん良いのですが、転職するまで生活するお金がなくなってしまっては元も子もありません。

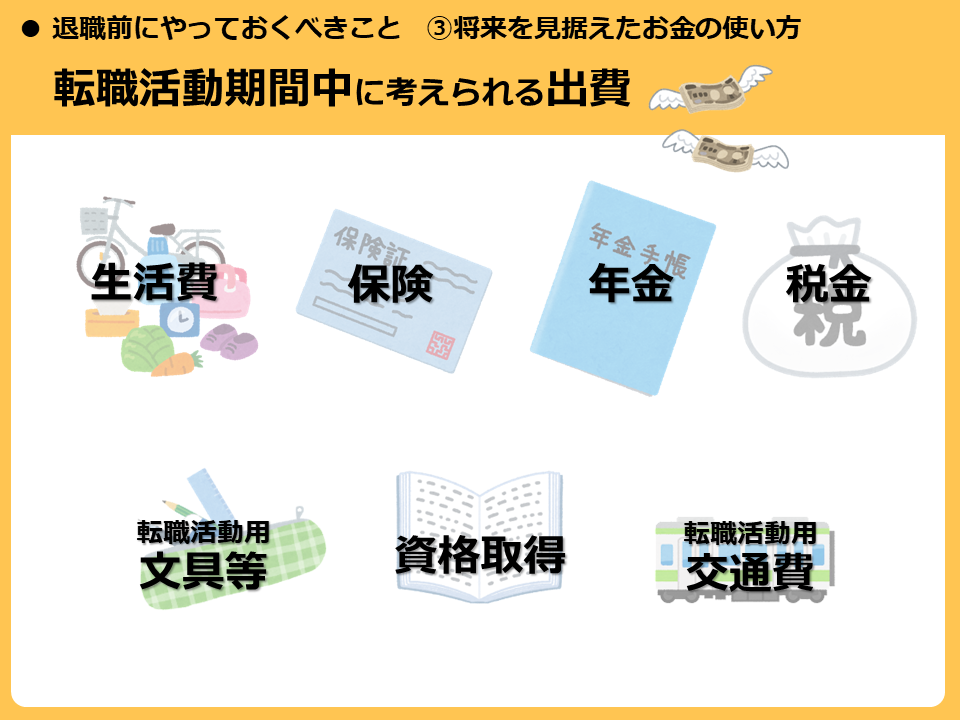

転職活動期間の出費は、生活費・保険・年金・税金・転職活動のための筆記用具・勉強道具・面接場所までの移動費など、予測できる出費だけでこれほどあります。

中でも意外と大きな出費になってしまうのが、面接会場までの移動費なんです。

地方に住んでいて都心部への面接となると飛行機代や新幹線代、宿泊代などかなり痛手です。

転職活動期間の出費は必ず計算してから退職し、散財をしないよう心がけましょう。

先を見据えたお金の使い方に関して、特に下記の3点に注意を払ってください。

・固定費を下げる

・転職活動には意外とお金がかかる

・すぐ転職しない場合に支払いが必要なお金について

固定費を下げる

まずは固定費を下げることを第一にしてください。家賃や水道・光熱費、通信費などの固定費を下げることで、生活にかかるお金を減らすことができます。収入面の不安を固定費削減で補うイメージです。

ただ、生活の質を無理に下げるほど固定費を減らしてしまうと、かえってストレスがたまってしまうケースもあります。無駄遣いせず、質素倹約な生活を送ることを前提に、生活するのに必要なお金は無理に減らさないよう、上手くバランスをとっていきましょう。

転職活動には意外とお金がかかる

意外と盲点になりやすい点として、「転職活動に意外とお金がかかる」点が挙げられます。転職活動では、主に「交通費」「スーツ代(クリーニング代)」などがかかってきます。

特に「交通費」に関しては、面接を受ける企業が多いほど、金額がかかってきます。遠方にお住まいの場合だと、都心部との往復で月に数万円以上、交通費がかかることもあるでしょう。

最近は、オンライン面接を実施する企業も増えてきましたが、コロナ禍が落ち着いてきた今、対面形式の面接が増える可能性も高いです。転職活動には意外とお金がかかると考えて、退職前から転職活動のお金を準備しておきましょう。

すぐ転職しない場合に支払いが必要なお金について

すぐに転職しない場合、家賃や水道・光熱費、通信費など支払いが必要なお金について、どれくらいの金額が必要になるか把握しておきましょう。

働いている際は、毎月決まったお金が振り込まれる分、月々に必要なお金を正確に把握できていないケースも多いです。すぐに転職しない場合でも、月々にかかるお金は支払いを続けなければなりません。

仕事の引継ぎをきちんと行う

最後に、退職時に絶対にするべきことは「引き継ぎをきちんと行う」ことです。

引き継ぎがなんで大切なの?

もう辞める職場と関わらないから関係なくない?

それではこれからの退職、確実に挫折することになります。

では質問です。

引き継ぎを行わなかったとき、なぜ損をするのでしょうか?

いまの職場で給料が上がらなくなる?

辞めるんだからそんなことはないですよね?

『退職するうえで一番大切なこと』

それは将来起こることを想像せずに行動するのはもう二度とやめましょう。

なぜなら、新しい自分のステージに進むためにあなたは退職しようとしているはずだからです。

目先の損得勘定で行動していては将来なりたい自分の足かせになるかもしれません。

ではどうするか?

今を大切にするために『将来を想像』して行動するんです。

想像することでこれから起こるリスクを考えることができ、結果として今を大切にできるのです。

では引き継ぎをしないことで、自分の将来にとって損することは何でしょう?

それは「前の職場に申し訳ないことをしたな」と感じてしまい、新しい環境で最高の仕事ができなくなることです。

引き継ぎとは一般的に現在の自身が抱えている業務を後任に引き継ぐことで、会社の仕事が円滑に回るようにすることです。

なので「引き継ぎとは前の職場のためにやるもの」、「なぜ辞める職場のためにあれこれしないといけないのか…」、そう思われる方も多いかもしれません。

しかし!引き継ぎとは回り回って、自分のために行っていることなのです。

気まずい気持ちで新しい職場で働けますか?

はい!と答える人は少ないでしょう。

また引き継ぎを行わないとお金面で損をすることもあります。

それは前職のボーナスや残業代など、辞める際に支払われるべきだったものがもらえなくなるリスクがあるからです。

金銭的に損をしないためにも引き継ぎはしっかりと行いましょう!

退職してからすぐ転職しない人がするべきこと

退職してからすぐ転職しない人がするべきこととして、下記の4つが挙げられます。

・ハローワークで失業保険の申請をする

・健康保険の任意継続か国保に切り替えるか検討する

・家族の扶養に入るか検討する

・年金の手続きをする

各項目について、詳しく確認していきましょう。

ハローワークで失業保険の申請をする

まずはハローワークで失業保険の申請を行いましょう。規定の条件を満たして失業保険の申請を行えば、失業保険の基本手当を受け取ることが可能です。

失業保険を申請するためには、下記の条件を満たす必要があります。

・健康状態に問題なく、すぐに働ける状態である

・求職活動を実際に行っている(求人への応募、民間企業の説明会への参加など)

・雇用保険への加入期間が「12カ月」以上である

上記の条件を満たせば、失業保険の申請が可能になります。ハローワークで失業保険の受給資格が認可された場合、雇用保険制度や受給の手続きに関する説明会に参加することになります。説明会に参加することで、失業認定日が確定する形です。

失業保険以外にも、退職前後で申請することでもらえる給付金があります。以下の記事にて、退職前後で受け取れる給付金について詳しく解説しているので、合わせて確認してみてください。

退職したらもらえるお金7選!失業保険以外の給付金をもらう条件を解説

退職したらもらえるお金7選!失業保険以外の給付金をもらう条件を解説

健康保険の任意継続か国保に切り替えるか検討する

健康保険に関して、任意継続か国民健康保険に切り替えるか検討しましょう。健康保険の任意継続とは、加入していた健康保険に、退職後もそのまま加入できる制度です。

任意継続で加入できる期間は、退職してから2年間になります。2年経過後は、別の健康保険への加入が必要です。

任意継続のメリットとして、扶養家族の保険料負担がない点が挙げられます。国民健康保険の場合、扶養家族という概念自体がありません。家族がそれぞれ、国民健康保険に加入する必要があります。扶養家族がいる場合は、健康保険の任意継続を選択した方が、保険料面でメリットがあると考えてよいでしょう。

家族の扶養に入るか検討する

家族の扶養に入るかどうかも、検討の余地があります。扶養に入ることで所得税を負担する必要がなくなったり、扶養者の所得税・住民税の負担を減らすことが可能です。

当面の間、収入の見通しが付きにくい際は、家族の扶養に入った方が経済的な負担を軽減できると考えてよいでしょう。

ただし、家族の扶養に入ると、年間で稼げる金額の上限が決まります。具体的には、月額で「88,000円」が収入上限です。

※従業員数が100名以下の企業では、月額108,333円までOK

上記の金額を超えると、家族の扶養から外れてしまい、自身で税金を納めなければなりません。アルバイトで多く稼いでいきたい場合は、家族の扶養に入れない可能性が高いので、注意しましょう。

年金の手続きをする

退職してから次の転職先へ入社するまでの間は、国民年金に加入する必要があります。退職するまでに加入していた「厚生年金」や「共済年金」から自動的に脱退となるので注意してください。

国民年金の手続きを忘れてしまうと、将来受け取れる年金が少なる可能性もあります。

国民年金の加入手続きは、居住されている役所の国民年金窓口で行えます。手続きは退職の翌日から14日以内に行う必要があるので、退職してからスムーズに手続きを行えるよう、年金手帳や申請書類などを準備しておきましょう。

まとめ

いかがだったでしょうか?

今回のポイントは

- 仕事の引継ぎはしっかり行うこと

- 退職前に残業時間を把握し、未払いの残業代がないように準備すること

- 退職で臨時収入があったとしても、転職期間などを考えたお金の使い方をする

- クレジットカードを作る場合は退職の2か月程度前までに行い、退職後はカード会社に職業変更の手続きをする

- 引っ越しが必要な場合は、審査を考え、退職前にしよう

でした!とはいえ、退職についての不安は人それぞれです。

退職について漠然と不安だ…

生活費が足りなくなりそう、どうしよう…

そう思われている方も多いかと思います。

でも安心してください。

退職サポーターズ公式LINEから、退職についてのお悩み相談にのっています。

みなさんが失業保険の受給条件に当てはまるのか?

当てはまった場合に最大いくら貰えるのか?

などを無料診断しています。

興味のある方はぜひ一度問い合わせてみてくださいね!

私は年間数千人の退職される方のお悩みについて社労士の方に指導していただきながらお答えしてきました!

なので自信を持ってお伝えすることができます。

ぜひLINEに登録してみてくださいね!

新しい道に進む第一歩として、あなたにぴったりの方法で退職できますように!